Emisjon | Kapitalforhøyelse – Slik går du fram

Sammendrag

- Fortrinnsrett er hovedregel ved emisjon i penger, aksjonærer skal få minst to ukers frist.

- Rettet emisjon kan vedtas når det er i selskapets interesse, for eksempel ved behov for rask kapital eller strategiske investorer.

- Vedtak krever to tredjedels flertall, og vedtektene må oppdateres.

- Tegningskurs kan ikke være lavere enn pålydende, ellers må kapitalen først nedsettes.

- Vurder prospekt når tilbudet rettes mot mange investorer og beløpet er høyt.

- Digitale verktøy kan automatisere bestillingsblankett, tildeling, innbetaling, registrering og oppdatering av aksjeeierbok.

Innledning

EKSEMPEL

Kapitalinnhenting i aksjeselskap

Et aksjeselskap eier en næringseiendom der planen er å renovere og selge, slik at selskapet skal sitte igjen med 15 millioner kroner etter skatt. En utfordring er at selskapet mangler 2,5 millioner kroner for å komme i gang.

Det er enighet om at riktig pris på selskapet med eiendommen er 10 millioner kroner. Det er 100 000 aksjer i selskapet, så det innebærer at hver aksje er verdt 100 kroner.

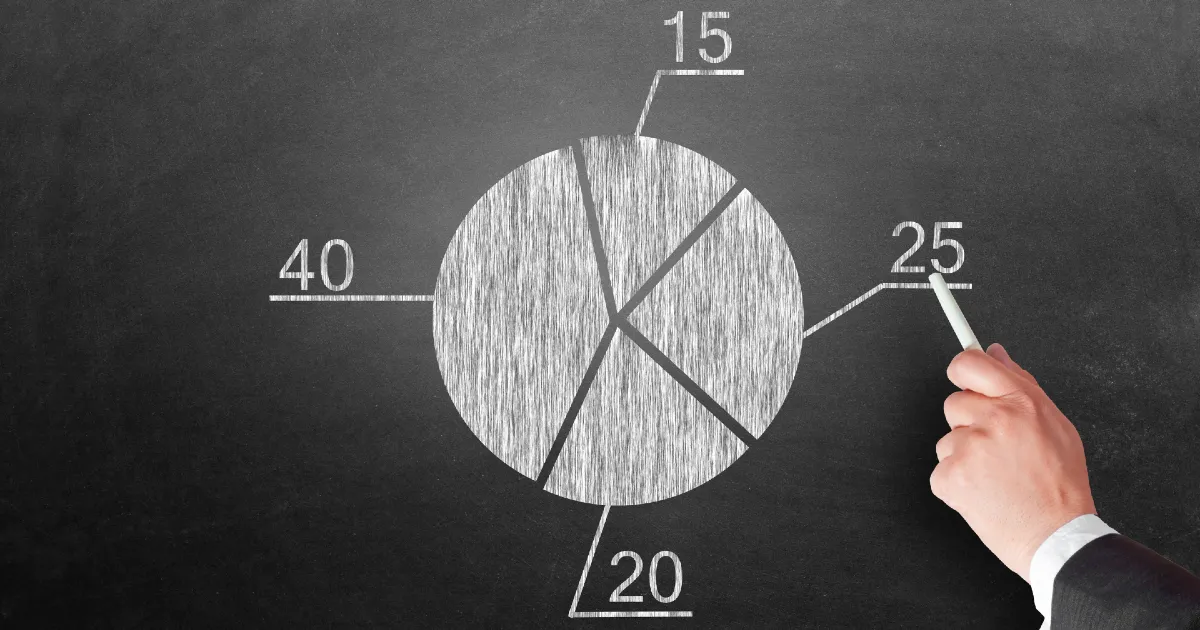

For å sikre finansieringen av prosjektet skal det gjennomføres en kapitalforhøyelse i form av en rettet emisjon mot nye investorer, der selskapet ønsker å hente inn totalt 2,5 millioner kroner ved å utstede/emittere 25 000 nye aksjer med en aksjekurs på 100 kroner. Betalingen for de nye aksjene skal gå til selskapets bankkonto, så etter kapitalforhøyelsen vil den nye verdien av selskapet være 12,5 millioner kroner, siden det vil være 2,5 millioner kroner mer på konto enn før.

De nye investorene eide tidligere 2,5 millioner kroner i form av penger, men eier nå 20 prosent av et selskap (25 000/125 000 aksjer) som er verdt 12,5 millioner kroner. Verdien av investorenes formue har ikke endret seg, og denne delen av formuen utgjør fremdeles 2,5 millioner kroner.

De opprinnelige eierne har tidligere eid 100 prosent av selskapet med en selskapsverdi på 10 millioner kroner. Etter kapitalforhøyelsen vil de eie 80 prosent av selskapet (100 000/125 000 aksjer) med 12,5 millioner kroner i selskapsverdi. De 100 000 aksjene vil dermed fremdeles ha en verdi på 10 millioner kroner, så kapitalforhøyelsen har ikke endret på formuen for de opprinnelige aksjonærene.

En forutsetning for regnestykket er at kursen i emisjonen er satt til riktig aksjeverdi. Gjøres det en emisjon med en høyere eller lavere kurs enn virkelig verdi, vil det påvirke verdien for eksisterende aksjonærer. Dette er noe av grunnen til at emisjoner må godkjennes av aksjonærene med to tredjedels flertall.

Etter renovasjon og salg av eiendommen, sitter selskapet som planlagt igjen med 15 millioner kroner etter skatt. Fordelt på 125 000 aksjer innebærer det en aksjekurs på 120 kroner. De opprinnelige eiernes andel er nå verdt 12 millioner kroner, mens de nye investorenes andel er verdt 3 millioner kroner. Dette representerer 20 prosent verdistigning siden emisjonstidspunktet. For de opprinnelige eierne kunne det kanskje vært vel så gunstig å finansiere prosjektet i form av et lån, men det er jo ikke alltid det er mulig å finne noen som er villige til å innvilge et lån. Siden det i dette tilfellet var snakk om å finansiere et eiendomsprosjekt, er et lån sannsynligvis ganske aktuelt, men dersom selskapets prosjekt hadde vært av en annen type (for eksempel utvikling av en ny programvare), vil ofte aksjekapital være det mest aktuelle alternativet.

Mekanikken rundt emisjoner er egentlig ganske rett frem, men det er såpass mye å holde styr på, at det er fort gjort å misforstå eller bli forvirret.

Eksempel: Du har fått tilbud om å gå inn som eneste investor i en emisjon der du skal betale 1 millioner kroner for 10 prosent av aksjene i et selskap. Det vil si at selskapet er priset til 9 millioner kroner før emisjonen. Hvis du liker selskapet, og ønsker å investere mer, hvor mye må du betale for å sitte igjen med 20 prosent av selskapet etter emisjonen? Hint: Det er ikke 2 millioner kroner.

Svaret er 2,25 millioner kroner, siden det er 20 prosent av den nye selskapsverdien på 11,25 millioner kroner.

Forskjellige former for emisjoner

Det finnes flere varianter av emisjoner, og vi vil under gi en kort forklaring på de mest vanlige typene.

Fortrinnsrettsemisjon

En fortrinnsrettsemisjon er en kapitalforhøyelse der selskapets eksisterende aksjonærer har fortrinnsrett til de nye aksjene i samme forhold som de fra før eier aksjer i selskapet. Det vil også kunne inviteres andre investorer, men dersom samtlige aksjonærer deltar med sin proratariske andel, vil ingen av aksjonærene bli utvannet, og det vil ikke bli noen aksjer tilgjengelig for eventuelle eksterne investorer.

Fortrinnsrett er lovens hovedregel når et selskap skal hente friske penger gjennom en kapitalforhøyelse. Aksjeloven § 10-4 (1) sier det slik: «Ved forhøyelse av aksjekapitalen ved aksjetegning mot innskudd i penger har aksjeeierne fortrinnsrett til de nye aksjene i samme forhold som de fra før eier aksjer i selskapet.»

Hovedgrunnen til å ønske å beholde sin relative andel av selskapet er ganske enkelt for å beholde sin andel av det selskapet genererer av verdi, gjerne i form av utbytte. Dette er spesielt viktig dersom kursen i emisjonen er satt på et lavt nivå. Aksjonærer som ikke deltar i emisjonen, risikerer da å bli «utvannet».

Å beholde sin relative andel kan være spesielt viktig i noen tilfeller, siden en høy eierandel også gir økte rettigheter i selskapet. For eksempel sier aksjeloven § 5-6 (2) at aksjeeiere som eier minst 10 prosent av selskapet har rett til å få innkalt til ekstraordinær generalforsamling. En aksjonærer som eier mer enn en tredjedel av aksjene, kan alene hindre at det blir gjennomført en kapitalforhøyelse, da dette krever minst to tredjedels flertall for å bli vedtatt.

Eksisterende aksjonærer, skal minimum bli gitt to ukers frist til å benytte seg av sin fortrinnsrett, jf. aksjeloven § 10-1 (2). Blir fortrinnsretten ikke benyttet fullt ut av eksisterende aksjonærer, har de aksjeeiere som har brukt sin fortrinnsrett, og som vil overta en større andel av aksjene, i utgangspunktet rett til å tegne den andelen av kapitalforhøyelsen som ikke er tegnet, jf. aksjeloven § 10-4 (3).

Rettet emisjon

Selv om fortrinnsrettsemisjon er lovens utgangspunkt, kan generalforsamlingen, basert på forslag og begrunnelse fra styret, tilsidesette fortrinnsretten, jf. aksjeloven § 10-5. Selskapet kan da gjennomføre en emisjon der spesifikke investorer får muligheten til å tegne aksjer i selskapet.

Når et selskap velger å gjennomføre en rettet emisjon, fremfor en fortrinnsrettsemisjon, er det normalt ut fra en vurdering om at det er i selskapets og aksjonærenes interesse. Dette kan være i situasjoner der aksjonærene ikke er i posisjon til å kunne fremskaffe den ønskede kapitalen, eller der det er nødvendig å gjennomføre en kapitalinnhenting veldig raskt. En rettet emisjon benyttes også i tilfeller der selskapet ønsker å få inn strategiske investorer, som har mer å bidra med enn bare pengene.

Når et selskap velger å gjennomføre en rettet emisjon, fremfor en fortrinnsrettsemisjon, er det normalt ut fra en vurdering om at det er i selskapets og aksjonærenes interesse.

Offentlig emisjon

Det er kun allmennaksjeselskap (ASA) som har anledning til å gjennomføre offentlige emisjoner der allmennheten inviteres til å delta. Vanlige aksjeselskap (AS) kan kun gjennomføre emisjoner som er rettet mot egne aksjonærer eller mot bestemte navngitte investorer, jf. aksjeloven § 10-1. I praksis er ikke dette noen stor begrensning for AS, siden det ikke er noen bestemt grense for hvor mange som kan navngis.

Reparasjonsemisjon

En reparasjonsemisjon, er en emisjon som gjennomføres i etterkant av en rettet emisjon, der eksisterende aksjonærer kan investere på samme betingelse som i den rettede emisjonen. Dette kan for eksempel være aktuelt dersom det er blitt gjennomført en «kriseemisjon» der kursen er satt lavt for å sikre at selskapet skal få inn de nødvendige midlene.

Tingsinnskuddsemisjon

Normalt skjer aksjeinnskudd ved kapitalforhøyelse ved innbetaling av penger. Det er imidlertid også mulig for et selskap å motta oppgjør gjennom andre typer innskudd enn penger, såkalt tingsinnskudd, jf. aksjeloven § 10-2. Dette kan for eksempel være eiendom eller driftsutstyr. Det er ikke hva som helst som kan inngå som tingsinnskudd. Eiendeler som ikke kan balanseføres etter regnskapsloven, kan ikke benyttes, jf. aksjeloven § 10-12 (1).

Ved tingsinnskudd, må styret utarbeide en redegjørelse etter aksjeloven § 2-6, der det blant annet skal fremgå hva tingsinnskuddet består av og hvordan verdien er fastsatt. Redegjørelsen må bekreftes av revisor.

Gjeldsemisjon

En gjeldsemisjon er en variant av en tingsinnskuddsemisjon der innskuddet kommer i form av motregning mot lån selskapet har tatt opp tidligere, jf. aksjeloven § 10-2. Dette kan være aktuelt i de tilfeller selskapet ønsker å få redusert sine gjeldskostnader, og/eller å få styrket sin egenkapital. Långiverne må selvsagt akseptere at lånet de har gitt blir konvertert til aksjer, ved at de tegner seg for aksjene. Et selskap med høye lån kan være en skummel motpart for andre aktører, mens et selskap med høy egenkapital vil fremstå som en mye tryggere motpart. Fra selskapets side vil gjeld og egenkapital ikke være så ulike, for på samme måte som gjeld skal betales med renter, forventer en aksjeinvestor å få pengene tilbake med en avkastning. Er selskapet i stor krise, og er nødt til å få gjeld konvertert til aksjer, vil det ofte bety at det er nødvendig å trykke opp svært mange aksjer til en lav pris.

Ansatteemisjon og Kruse Smith-modellen

En ansatteemisjon er en emisjon som rettes mot ansatte i selskapet. Dette vil ofte være i forbindelse med insentivprogram for ansatte, der noen eller alle ansatte kan kjøpe aksjer. Ofte vil det være snakk om spesielle betingelser, for eksempel en rabattert pris, men med bindingstid og andre begrensninger på aksjene.

Rabatt på aksjer til ansatte vil fort kunne rammes av regler som tilsier krav om ekstra lønnsbeskatning og tilhørende arbeidsgiveravgift. Selskap som ønsker å legge til rette for at ansatte skal kunne kjøpe aksjer på en måte som er gunstig for dem uten å utløse ekstra skatt, kan vurdere å benytte Kruse Smith-modellen. Modellen har fått navn etter opplegget entreprenørselskapet Kruse Smith brukte i 1987, og som blant annet innebar at de ansatte lånte 93 prosent av aksjenes verdi av selskapet på ubestemt tid. Siden Høyesterett i år 2000 avgjorde at denne måten å innrette seg på ikke utløser ekstra skatteplikt har dette blitt førende også for mange andre selskap.

Fondsemisjon

En fondsemisjon (jf. aksjeloven § 10-2) er en emisjon der selskapet benytter sine egne midler (fri egenkapital) til å øke aksjekapitalen. En fondsemisjon er dermed kun en regnskapsmessig ompostering, og har som regel liten praktisk betydning for aksjonærene siden eierandelene i selskapet ikke endres.

En fondsemisjon kan være relevant å gjennomføre der det er ønskelig å redusere forskjellen mellom aksjenes markedsverdi og pålydende verdi, for eksempel for å sende et signal til kunder og partnere om at selskapet er solid. En fondsemisjon kan også være aktuelt der det er krav til økt aksjekapital, for eksempel ved omdannelse fra aksjeselskap til allmennaksjeselskap.

Begreper og prosesser

Første- og annenhåndsaksjer

Aksjer som utstedes i en kapitalforhøyelse kalles for førstehåndsaksjer. Aksjer som allerede er utstedt, og som for eksempel kan kjøpes på børs, kalles annenhåndsaksjer.

Book-building

Book-building er et begrep som brukes når et selskap jobber med å kartlegge interessen for deltagelse i emisjon. Det vil normalt være ulik interesse for å investere i selskapet avhengig av tegningskursen. For eksempel kan noen investorer være villige til å tegne seg i emisjonen om hver aksje koster 100 kroner, mens andre investorer ikke er interessert før kursen senkes til 80 kroner. Generelt vil en lavere kurs føre til høyere kjøpsinteresse, slik at investorene føler at de gjør en «god deal».

Pålydende

Hver aksje i en aksjeklasse skal ha en pålydende verdi som er likt for alle aksjene, jf. aksjeloven § 4-1. Den totale aksjekapitalen i selskapet er antall aksjer ganget med aksjens pålydende verdi.

Hva som skal være pålydende på en aksje, bestemmes ved stiftelsen av selskapet, avhengig av hvor mange aksjer stifterne ønsker det skal være i selskapet. For eksempel, kan et selskap som stiftes med 30 000 kroner i aksjekapital, ha 30 000 aksjer, der hver av aksjene har en pålydende verdi på 1 krone. Selskapet står fritt til å velge en annen kombinasjon, for eksempel å ha 300 aksjer der hver aksje har pålydende verdi på 100 kroner. I begge tilfeller er aksjekapitalen på 30 000 kroner.

Hvilken kombinasjon av pålydende og antall aksjer et selskap skal velge, avhenger blant annet av planene for selskapet. Dersom man tror at selskapet kan bli verdt mange millioner eller milliarder, og bli børsnotert, kan det være en fordel at det er mange aksjer i selskapet slik at verdien per aksje ikke blir altfor høy.

Det er mulig å justere antall aksjer underveis, for eksempel ved å dele opp hver aksje i to eller flere, eller ved å slå sammen to eller flere aksjer til en. Dette kalles henholdsvis splitt og spleis.

Hva som skal være pålydende på en aksje, bestemmes ved stiftelsen av selskapet, avhengig av hvor mange aksjer stifterne ønsker det skal være i selskapet.

Tegningskurs, overkurs og emisjonsproveny

I forbindelse med en kapitalforhøyelse må selskapet bestemme tegningskursen, også kalt emisjonskursen, det vil si prisen som skal betales for hver aksje. Dersom tegningskurs er høyere enn pålydende, benyttes begrepet overkurs om det overskytende. Det samlede emisjonsbeløpet for alle aksjene blir av og til omtalt som brutto emisjonsproveny eller bare bruttoproveny. Hvis man trekker fra kostnadene til å gjennomføre emisjonen står man igjen med netto emisjonsproveny eller bare nettoproveny. Transaksjonskostnadene er vanligvis ganske begrensede dersom man gjør det meste selv, men kan være betydelige dersom et meglerhus eller en rådgiver har hatt en viktig rolle i emisjonsprosessen.

Tegningskursen ganget med totalt antall aksjer i selskapet gir prisen på selskapet før kapitalforhøyelsen («pre money»). Dersom det er 30 000 aksjer i selskapet, og tegningskursen er kr 100, så vil prisen på selskapet være 3 millioner kroner.

Hva som bestemmer prising av et selskap, vil langt på vei avgjøres av hva selskapet har å vise til av verdier, kunder, vekst, omsetning, resultat, mv.

Om selskapet henter inn 1 million kroner på en tegningskurs på 100 kroner, så vil selskapet måtte utstede 10 000 nye aksjer, slik at det etter kapitalforhøyelsen («post money») er 40 000 aksjer i selskapet, der selskapsverdien har økt til 4 millioner kroner. De nye aksjeeierne vil da eie 25 prosent av selskapet.

Hva som bestemmer prising av et selskap, vil langt på vei avgjøres av hva selskapet har å vise til av verdier, kunder, vekst, omsetning, resultat, mv., og hvor stor interesse det er blant investorene for å investere i selskapet. Dersom det er usikkert hva som er riktig markedspris, kan selskapet gjennomføre en «book-building»-prosess.

Uavhengig av interessen fra markedet kan tegningskursen ikke settes lavere enn aksjens pålydende, jf. aksjeloven § 10-12 (4), jf. aksjeloven § 2-12 (1). Dersom tegningskursen må settes lavere enn pålydende, må generalforsamlingen først beslutte å nedsette aksjekapitalen etter reglene i aksjelovens kapittel 12, før kapitalforhøyelsen kan gjennomføres.

Tegningsperiode og tegningsfrist

Tegningsperioden er perioden det er mulig å bestille/tegne aksjer i en kapitalforhøyelse, og tegningsfristen er siste tidspunkt i tegningsperioden.

Overtegning og tildeling

Overtegning er når det er bestilt flere aksjer enn det som er tilgjengelig fra selskapets side. Ved overtegning må det bestemmes hvordan de tilgjengelige aksjene skal fordeles eller tildeles. Dersom det har vært overtegning kan det innebære at det skjer en avkortning, der noen eller alle investorer blir tildelt færre aksjer enn de har bestilt. Kriteriene for avkortning vil ofte være beskrevet i bestillingsblanketten.

Flertallskrav

En beslutning om å gjennomføre en kapitalforhøyelse, eller gi styret fullmakt til å gjennomføre kapitalforhøyelse, treffes av generalforsamlingen, ved et flertallskrav som for vedtektsendring. Det vil si at beslutningen krever tilslutning fra minst to tredeler, så vel av de avgitte stemmer, som av den aksjekapital som er representert på generalforsamlingen, jf. aksjeloven § 5-18.

Tegningsrett

En tegningsrett er et verdipapir som gir tidsbegrenset rettighet til å kjøpe et antall aksjer i en fremtidig kapitalforhøyelse, til en på forhånd fastsatt tegningskurs.

En tegningsrett er et verdipapir som gir tidsbegrenset rettighet til å kjøpe et antall aksjer i en fremtidig kapitalforhøyelse, til en på forhånd fastsatt tegningskurs.

Det er bare aksjeeierne eller bestemte navngitte personer som kan innbys til å tegne tegningsrettene, jf. aksjeloven § 11-12. For børsnoterte selskap kan tegningsretter være notert og omsatt på børsen. Verdien av å eie en tegningsrett er avhengig av den fastsatte tegningskursen sett i forhold til hva markedskursen er i samme tidsrom. Og det er bare dersom tegningsretten gir mulighet for å kjøpe mye billigere enn alternativet at tegningsretten har høy verdi.

Opsjon

En opsjon er en avtale om å kjøpe eller selge aksjer til forhåndsdefinerte betingelser. Ofte benyttes kjøpsopsjoner i forbindelse med insentivprogram for ansatte, se informasjon fra skatteetaten. Kjøpsopsjoner og tegningsretter er ganske like sett fra en kjøpers side. Fra selskapets side kan forskjellene være større, da tegningsretter er et verdipapir som selskapets generalforsamling har vedtatt å opprette, mens det for opsjoner kan være mer uklart hvordan aksjene skal fremskaffes. Er det for eksempel snakk om aksjer fra hovedaksjonæren, aksjer selskapet eier i seg selv, eller må det gjennomføres en emisjon for å trykke opp helt nye aksjer?

Skatteinsentivordningen

Det er innført en skatteinsentivordning der personlige skatteytere kan få et inntektsfradrag i alminnelig inntekt på inntil 1 million kroner årlig ved delta i en stiftelse/emisjon i et oppstartselskap. Investoren kan investere direkte eller gjennom et investeringsselskap, men det er kun investorens første investering i selskapet som gir rett til fradrag. Mer informasjon om ordningen finnes på hjemmesiden til Skatteetaten.

Styrefullmakt

Hovedregelen er at det er generalforsamlingen som beslutter å gjennomføre en kapitalforhøyelse. I selskaper som regelmessig har behov for å gjennomføre en kapitalforhøyelse, kan det være hensiktsmessig for styret å få en fullmakt til å gjennomføre en kapitalforhøyelse («emisjonsfullmakt»), uten å måtte kalle inn til en generalforsamling, jf. aksjeloven § 10-14. Dersom styrets fullmakt gir styret rett å bestemme at aksjeeiernes fortrinnsrett kan fravikes, har styret ytterligere fleksibilitet til å kunne gjennomføre en rettet emisjon.

En emisjonsfullmakt kan ikke gis for mer enn to år av gangen, så den må regelmessig fornyes om den skal ha lenger varighet. Fullmakten må være registrert i Foretaksregisteret før den kan benyttes.

Gjennomføring av en rettet emisjon

I slike tilfeller er det ofte følgende steg et selskap må gjennom:

- Styret avgjør at en emisjon er ønskelig, og må lage en plan for prosessen

- Investorinformasjon og bestillingsblankett må utarbeides

- Potensielle investorer kontaktes, og bindende bestilling innhentes

- Kapitalforhøyelsen må vedtas i en generalforsamling med to tredjedels flertall (alternativt i et styremøte dersom styret har fullmakt)

- Det må gjennomføres en formell tegning av aksjer

- Tegningsbeløpet må innbetales og bekreftes

- Kapitalforhøyelsen må registreres i Foretaksregisteret

- Aksjene må innføres i aksjeeierboken, og de nye aksjeeierne må informeres om dette

Planlegging og vedtak i styret

Det er normalt styret som initierer en prosess der selskapet skal gjennomføre en kapitalforhøyelse, men vanligvis basert på tett dialog med daglig leder/administrasjonen.

Dersom styret kommer frem til at det skal startes en prosess med å hente inn kapital fra investorer, er det mange praktiske forhold som må avklares, slik som arbeidsfordeling (hvem gjør hva), tidslinje, eventuelt behov for juridisk bistand, beløp som ønskes hentet inn, prising av selskapet, hva skal utarbeides av investorinformasjon, hvilke investorer ønsker man å rette seg mot, og hvordan nå ut til dem på beste måte. Om tilbudet om å tegne seg i emisjonen går ut til 150 eller flere personer, må styret vurdere om selskapet er underlagt en plikt til å utarbeide et prospekt.

Selskapet bør vurdere om det er aktuelt å opprette et datarom der relevant informasjon i forbindelse med kapitalinnhentingen blir lagret på en sikker og strukturert måte, slik at investorene som ønsker det kan ha en grundig gjennomgang. En slik grundig gjennomgang kalles gjerne en «due diligence»-prosess.

Dersom styret ikke har fått styrefullmakt til å gjennomføre kapitalforhøyelsen, må styret kalle inn til en generalforsamling der styret legger frem et forslag om å gjennomføre en emisjon.

Forslaget fra styret må begrunnes (jf. aksjeloven § 10-3), og det skal gis en kort redegjørelse for forhold som må tillegges vekt. Bakgrunnen for at det skal gis en redegjørelse, er for å gi de eksisterende aksjonærene et forsvarlig grunnlag for å vurdere styrets forslag. Styrets forslag skal enten inntas i, eller vedlegges, innkallingen til generalforsamlingen. I tillegg må innkallingen inneholde informasjon om at avskrift av seneste årsregnskap, årsberetning og revisjonsberetning er lagt ut selskapets kontor.

Investorpresentasjon

Ved gjennomføring av en kapitalforhøyelse der man retter seg mot nye investorer, er det viktig at investorene mottar fyldig informasjon om selskapet. Dette dokumentet skal både skape interesse blant mulige investorer, men også gi investorene relevant og korrekt informasjon, slik at de er i posisjon til å kunne fatte en beslutning om de ønsker å delta i kapitalforhøyelsen eller ikke. Informasjon som er relevant å ha med i en investorpresentasjon er:

- Hva er forretningsideen?

- Hvem er i teamet?

- Hvilket marked retter selskapet seg mot?

- Hvem er kundene?

- Hva er unikt og som gjør at selskapet skal lykkes?

- Hvem er konkurrentene?

- Hva er forretningsmodellen og hvordan pengene tjenes?

- Hvordan ser budsjett og prognose ut?

- Hvilke risikofaktorer finnes?

- Er det juridiske forhold som er relevant å opplyse om?

- Hva prises selskapet til?

- Hvem er aksjonærer, og eventuelt opsjonseiere i dag?

- Har selskapet gjeld eller andre forpliktelser?

- Hvor mye penger skal hentes i emisjonen og hvordan vil de bli benyttet?

- Hva er exit-strategien?

En investorpresentasjon kan gjerne utformes i et program som er egnet for å lage presentasjoner (MS PowerPoint, Google Slides, LibreOffice, e.l.).

Prospekt

Det er viktig å være klar over at det kan være tilfeller der selskapet er pliktig til å å utarbeide et formelt prospekt i forkant av en kapitalforhøyelse. Et prospekt er et formelt dokument som skal sikre at investorer mottar opplysningene som er nødvendig for å kunne foreta en velfundert vurdering av selskapet, særlig med tanke på økonomiske situasjonen og risiko, i forbindelse med notering på regulert marked, eller ved offentlig tilbud til investorer, jf. verdipapirhandelloven kapittel 7.

Dersom selskapet skal rette seg mot 150 eller flere investorer, og beløpet som hentes inn er på minst 1 million euro, kan det utløse et krav om å utarbeide et prospekt. Avhengig av størrelsen på kapitalinnhentingen skal et prospekt enten sendes Foretaksregisteret for registrering eller godkjennes av Finanstilsynet.

Er man i tvil om det er krav til prospekt er det fornuftig å innhente juridisk bistand.

Bestillingsblankett og tegningsblankett

Selskapet må også utarbeide bestillingsblankett. Dette er et dokument, en investor som ønsker å delta i kapitalforhøyelsen, kan fylle ut og signere for å bestille aksjer i kapitalforhøyelsen.

En bestillingsblankett bør inneholde praktisk informasjon om selve kapitalinnhentingen slik som tegningskurs, antall aksjer i selskapet, hvordan aksjene tegnes, fullmakt til den som kan tegne aksjer på vegne av investor (ofte styrets leder eller person denne utpeker), samt praktisk informasjon slik som bestillingsperiode, betaling og levering, samt angi hvor selskapets vedtekter, innkallingen til generalforsamlingen, samt årsregnskapet og årsberetningen for de to siste årene, holdes tilgjengelig, jf. aksjeloven § 10-7 (2). Selskapet bør passe på at selskapet har mulighet til å foreta endringer, samt bestemme hvilke investorer selskapet ønsker, og hvor mye kapital som kan hentes. Dersom selskapet har en aksjonæravtale, bør tegningsblanketten inneholde en formulering som medfører at de nye investorene forplikter seg til å tiltre aksjonæravtalen.

Der generalforsamlingen først fatter vedtak om kapitalforhøyelse, og der aksjene tegnes i etterkant, skal det i stedet for en bestillingsblankett utarbeides en tegningsblankett. En slik tegningsblankett må inneholde en nøyaktig gjengivelse av vedtaket om kapitalforhøyelsen slik det står i generalforsamlingsprotokollen, jf. aksjeloven § 10-7. Så langt det er relevant, bør en tegningsblankett også inneholde samme informasjon som en bestillingsblankett.

Kontakt med investorer

Selskapet må identifisere mulige investorer, og kontakte disse, for å informere om kapitalforhøyelsen. I unoterte selskaper er det ofte «family and friends» og/eller strategiske investorer som deltar som investorer i en kapitalforhøyelse. Noen kaller det spøkefullt «family, friends and fools» på grunn av risikoen som slike aksjeinvesteringer innebærer.

For selskapet er det fordel om man kan tiltrekke seg investorer som har mer å bidra med enn bare penger. De som blir med på eiersiden vil jo ha en egeninteresse av å bistå selskapet også fremover. Gode investorer kan bidra med kompetanse, for eksempel som medlemmer i styret eller et «advisory board», eller som døråpnere i forskjellige sammenhenger. Investorer som har nok kapital til å kunne delta i fremtidige finansieringsrunder har et fortrinn fremfor investorer som kun har råd til å være med i én enkelt emisjon. Hvilke aksjonærer selskapet har, kan gjøre det enklere eller vanskeligere å tiltrekke seg nye investorer senere.

Når det er opprettet kontakt med en mulig investor, sendes ofte investorpresentasjon ut på e-post, før det blir avholdt et møte der selskapet går gjennom presentasjonen og svarer på spørsmål. Deretter innhentes det bestilling fra de som ønsker å delta, på en bestillingsblankett.

Dersom det i forbindelse med kapitalinnhentingen er aktuelt å distribuere konfidensiell informasjon, bør selskapet sørge for at det blir signert en konfidensialitetserklæring (NDA) før den sensitive informasjon blir delt.

Selve prosessen med å bearbeide investorer vil ofte ta flere uker eller måneder, avhengig av hvor raskt selskapet trenger penger og hvor grundig prosess investorene krever.

Vær oppmerksom på å ha god kontroll på hvor mange investorer som får tilbud om å tegne seg i kapitalforhøyelsen. Dersom selskapet tilbyr 150 eller flere investorer til å tegne seg i kapitalforhøyelsen, vil det kunne oppstå krav til å utarbeide et prospekt.

Beslutning om kapitalforhøyelse

Når selskapet er ferdig med å hente inn bestilling fra investorene, må kapitalforhøyelsen formelt besluttes. Selve beslutning treffes enten av generalforsamlingen med ⅔ flertallskrav som ved vedtektsendring, jf. aksjeloven 10-1, eller av styret, dersom styret har fått fullmakt til å forhøye aksjekapitalen, jf. aksjeloven § 10-17.

Der generalforsamlingen skal vedta kapitalforhøyelsen, skal styret utarbeide et begrunnet forslag til vedtak, inkludert forslag til de vedtektsendringer som er påkrevd, jf. aksjeloven § 10-3.

Uavhengig om en beslutning fattes av generalforsamling, eller av styret, er det en del krav til vedtaket, jf. aksjeloven § 10-1 (2):

- Det beløp aksjekapitalen skal forhøyes med

- Aksjenes pålydende

- Det beløp som skal betales for hver aksje

- Hvem som kan tegne de nye aksjene

- Fristen for å tegne aksjene

- Tid og sted for oppgjør av aksjeinnskudd

- Fra hvilket tidspunkt de nye aksjene gir rett til utbytte

- Dersom det er flere aksjeklasser: hvilken aksjeklasse det gjelder

- Anslåtte utgifter ved kapitalforhøyelsen

De som etter beslutningen har rett til å tegne seg for de nye aksjene skal varsles skriftlig. Varslet skal angi hvordan aksjeeierne går frem for å benytte seg av fortrinnsretten sin, og hvilken frist som gjelder for å benytte den. Krav til varsling om fortrinnsretten gjelder ikke, når alle aksjene tegnes i selve generalforsamlingen, jf. aksjeloven § 10-1 (3) eller der generalforsamlingen har besluttet at aksjeeiernes fortrinnsrett skal fravikes, jf. aksjeloven § 10-5.

Vedtektsendring

I forbindelse med en kapitalforhøyelse må vedtektene oppdateres fordi aksjekapitalen endrer seg ved en kapitalforhøyelse, samt at vedtektene alltid må inneholde korrekt størrelse på selskapets aksjekapital, jf. aksjeloven 2-2.

Tegning

Dersom generalforsamlingen vedtar kapitalforhøyelsen, skjer tegning av aksjer på følgende måter, jf. aksjeloven § 10-7:

- Der investoren i forkant av generalforsamling har fylt ut bestillingsblankett og gitt fullmakt til en fullmektig (ofte styrets leder), kan den fullmektige tegne aksjer på vegne av investoren i protokollen. Selve tegningen skjer ved at investorens navn og antall aksjer som skal tegnes fylles ut i protokollen, og at den fullmektige signerer ut fra fullmakten.

- Investornavn og aksjeantall fylles ut i protokollen, og investoren signerer selv. Dersom investoren er en juridisk person, vil en representant med signaturrett signere på vegne av selskapet/organisasjonen.

- Generalforsamlingen kan beslutte å la investorer tegne seg i etterkant av generalforsamlingen, på et tegningsdokument som gjengir beslutningen om kapitalforhøyelsen. Ulempen med denne rekkefølgen er risikoen for at det ikke blir tegnet som forventet, slik at emisjonen blir mislykket.

Dersom det er styret som beslutter kapitalforhøyelsen basert på fullmakt fra generalforsamlingen, skal selve tegningen skje på et dokument som gjengir generalforsamlingens beslutning om styrefullmakt og styrets beslutning om kapitalforhøyelse, samt hvor selskapets vedtekter, årsregnskap og årsberetning for de to siste år holdes tilgjengelig, jf. aksjeloven 10-18. Ikke minst skal tegningsdokumentet påføres investorenes navn, og hvor mange aksjer som ønskes av den enkelte. Investoren, eller en som har mottatt fullmakt, skal så signere tegningsdokumentet for å gjennomføre den formelle tegning av aksjene det er snakk om.

Innbetaling av tegningsbeløpet

Etter at det er fattet vedtak om kapitalforhøyelse, skal investorene innbetale tegningsbeløpet. Dersom ikke annet er besluttet av generalforsamlingen, skal innbetalingene skje til en særskilt konto i en kredittinstitusjon, der innskuddet ikke kan disponeres før kapitalforhøyelsen er registrert i Foretaksregisteret, jf. aksjeloven § 10-13 (1).

Det er imidlertid mange selskaper som velger å la generalforsamlingen beslutte at aksjeinnskuddet kan betales direkte til selskapet, og at pengene kan disponeres før kapitalforhøyelsen er registrert i Foretaksregisteret, jf. aksjeloven § 10-13 (2). En slik formulering kan legges inn som en del av vedtaket om kapitalforhøyelse, for eksempel ved å tilføye «Aksjeinnskuddene skal betales direkte til selskapet, og kan disponeres av selskapet før kapitalforhøyelsen er registrert, jf. aksjeloven § 10-13 (2)».

Innbetaling i forbindelse med en kapitalforhøyelse, skal enten bekreftes av et finansforetak, en advokat, eller en autorisert regnskapsfører, jf. aksjeloven § 10-9 (2). Dette skjer ved at det blir utarbeidet et dokument som bekrefter at innbetalingen har skjedd i henhold til vedtaket.

Registrering i Foretaksregisteret

Når en kapitalforhøyelse er gjennomført, og tegningsbeløpet er bekreftet innbetalt, må selskapet registrere kapitalforhøyelsen i Foretaksregisteret. Dette må skje innen tre måneder etter tegningsfristens utløp, jf. aksjeloven § 10-9.

Selve registreringen skjer i Altinn, via skjemaet Samordnet registermelding. Her må det også legges ved protokoll fra vedtaket om kapitalforhøyelse, oppdaterte vedtekter, samt erklæring fra revisor, finansinstitusjon, advokat eller regnskapsfører, som viser innbetaling av aksjeinnskuddet. Den samordnede registermeldingen må også signeres av virksomheten som bekrefter aksjeinnskuddet.

Rettigheter i selskapet

De nye aksjene gir investorene rettigheter i selskapet fra den dato registreringen av kapitalforhøyelsen har skjedd, om ikke noe annet er fastsatt i generalforsamlingens beslutning. Retten til å møte på generalforsamlingen og andre rettigheter som enhver aksjeeier har, inntrer i alle tilfelle senest ved registreringen, jf. aksjeloven § 10-11.

Innføring i aksjeeierboken

Ved kapitalforhøyelse skal styret sørge for at de nye aksjene innføres i aksjeeierboken fra det tidspunktet aksjene gir rettigheter i selskapet, jf. aksjeloven § 4-9. Det skal samtidig gå ut melding til aksjeeieren om innføringen i aksjeeierboken, jf. aksjeloven § 4-10.

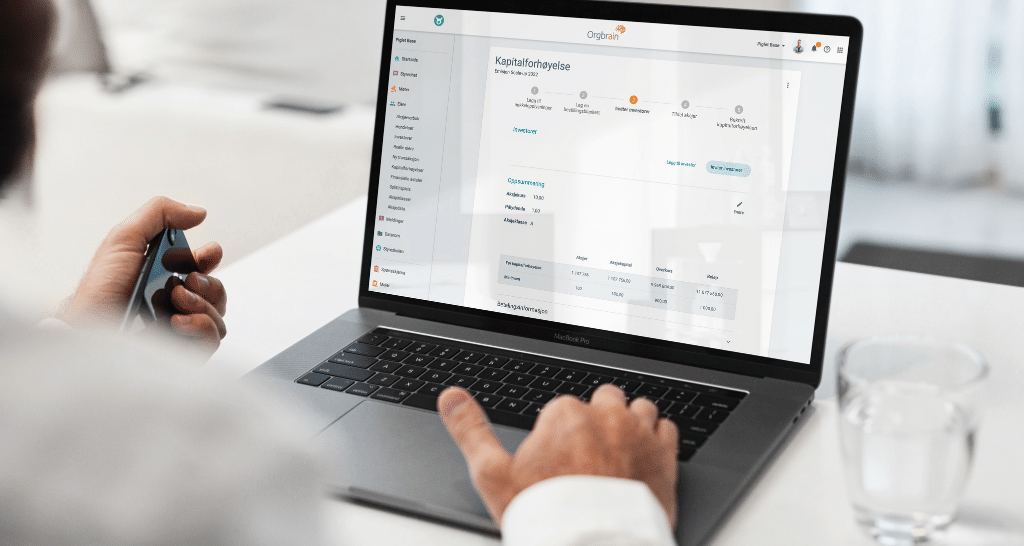

Moderne verktøy kan gjøre jobben for deg

Kort fortalt fungerer løsningen som følgende:

- Du legger inn nøkkelopplysninger om kapitalforhøyelsen, slik som tegningskurs, bankkonto for innbetaling av tegningsbeløp, mv.

- Lag deretter en bestillingsblankett basert på mal fra Orgbrain, og last opp eventuelle vedlegg som du ønsker investorer skal motta (aksjonæravtale, vedtekter, o.l.).

- Inviter investorer basert på aksjeeierboken, eller investorer du legger til. Investorene mottar en e-post med link til innlogging til et område der de finner bestillingsblankett og eventuelle vedlegg. Investoren fyller ut antall aksjer som bestilles, og signerer digitalt.

- Selskapet får løpende oppdatering i det noen bestiller aksjer, slik at man har full kontroll på interessen.

- Når selskapet har fått inn alle bestillingene, eller bestillingsperioden har utløpt, kan selskapet tildele aksjer. Løsningen lager forslag til vedtak.

- Deretter gjennomfører selskapet det formelle vedtaket om kapitalforhøyelse. Løsningen vil da bistå med å sende ut melding med betalingsinformasjon, til de som har tegnet seg.

- Når selskapet har fått innbetalingene bekreftet, og kapitalforhøyelsen registrert i Foretaksregisteret, vil løsningen oppdatere aksjeeierboken, og sende ut melding til investorene om at de er innført i aksjeeierboken.

Ofte stilte spørsmål (FAQ)

Begrepene brukes ofte om hverandre og betyr i praksis det samme. Mer presist er kapitalforhøyelse selve økningen av aksjekapitalen, mens emisjon er én måte å gjennomføre dette på ved å utstede nye aksjer.

En kapitalforhøyelse er når selskapet utsteder nye aksjer mot innskudd av kapital. Brukes når selskapet trenger midler, som regel ved tap av aksjekapital, eller i insentivprogrammer.

Fortrinnsrettsemisjon gir eksisterende aksjonærer rett til å tegne i samme forhold som før, dette er hovedregel. Rettet emisjon kan fravike fortrinnsretten dersom generalforsamlingen vedtar det etter forslag og begrunnelse fra styret.

Beslutning om kapitalforhøyelse krever to tredjedels flertall av avgitte stemmer og representert aksjekapital, tilsvarende vedtektsendring.

Tegningskurs kan ikke settes lavere enn aksjens pålydende. Må kursen under pålydende, må generalforsamlingen først vedta nedsettelse av aksjekapitalen før emisjonen.

Ved offentlig tilbud rettet mot mange investorer og ved større beløp kan prospektplikt utløses. Vurder plikten særlig hvis tilbudet går til 150 eller flere og emisjonsbeløpet passerer gitte terskelverdier.

Blant annet beløpet kapitalen økes med, pålydende, tegningskurs, hvem som kan tegne, frist for tegning, oppgjørstid og anslåtte utgifter.

Tegning kan skje i generalforsamlingen via fullmektig eller i etterkant på tegningsdokument. Innbetalingen skal bekreftes av finansforetak, advokat eller autorisert regnskapsfører.

Kapitalforhøyelsen må registreres i Foretaksregisteret innen tre måneder, vedtektene oppdateres, nye aksjer gir rettigheter fra registreringsdato, og aksjeeierboken oppdateres.

Ja. Løsninger kan generere bestillingsblankett, håndtere digital signering, støtte tildeling, sende betalingsinformasjon, og oppdatere aksjeeierbok etter registrering.

Annet innhold rundt samme tema

- Slik gjennomfører du en emisjon | kapitalforhøyelse [Gratis veileder]

- Emisjon/kapitalforhøyelse – Smartere og mye raskere

- Orgbrain hjelper deg med beregning og rapportering av skatteinsentiv

- Veileder for bruk av skatteinsentivordningen i Orgbrain

- Send aksjonærregister-oppgaven (RF-1086) fra Orgbrain til Altinn

- Ny anbefaling om eierstyring og selskapsledelse fra NUES

- Nytt styreansvar – manglende kontroll på reelle rettighets-havere (eiere) kan nå føre til bot og fengselsstraff

Du vil kanskje også like

Disse relaterte artiklene

Slik gjennomfører du en digital generalforsamling

Aksjeeierboken, krav, innsyn og effektiv føring