Due diligence: dette må du avklare før oppkjøp av selskap eller næringseiendom

Sammendrag

Innledning

I forbindelse med oppkjøp av virksomheter eller eiendom av en viss størrelse er det som regel ønskelig å gjennomføre en grundig gjennomgang av salgsobjektet før gjennomføring. På engelsk kalles dette «due diligence», som kan oversettes til «behørig aktsomhet». Begrepet er utbredt i Norge og forkortes ofte til «DD», slik at man snakker om å gjennomføre en «DD-prosess» eller bare en «DD».

I en innledende fase av en transaksjon gjør selger normalt nøkkelinformasjon om salgsobjektet tilgjengelig for mulige kjøpere, slik at de kan gi bud.

Formålet med en due diligence er å bekrefte at oppgitt informasjon stemmer, og å avdekke om vesentlige forhold ikke er opplyst.

Gjennomgangen skal belyse både positive og negative sider ved salgsobjektet for å klargjøre den reelle situasjonen. I praksis ligger hovedvekten ofte på å avdekke negativ informasjon og risikofaktorer, for eksempel knyttet til juridiske forhold, immaterielle rettigheter og økonomi.

Dersom det avdekkes vesentlige negative funn, vurderes konsekvensene for om transaksjonen skal gjennomføres, og i så fall på hvilke betingelser.

I det følgende gjennomgår vi de mest sentrale due diligence-aktivitetene en kjøper normalt utfører i en typisk fusjons- og oppkjøpstransaksjon, på engelsk «Mergers and Acquisitions», forkortet «M&A», som involverer et privateid selskap. Mye vil også være relevant ved kjøp av næringseiendom, selv om det finnes forskjeller. For transaksjoner i regulerte bransjer, for eksempel finans og forsikring, vil det ofte være behov for ytterligere spesialiserte due diligence-aktiviteter.

En due diligence-prosess er viktig og nyttig for begge parter

I utgangspunktet har både kjøper og selger et selvstendig ansvar for å sikre at deres interesser blir ivaretatt i en due diligence-prosess.

Kjøper

En kjøper vil gjennom en due diligence-prosess kunne få bekreftet sine kommersielle antagelser, samt få avdekket mangler og risikoforhold, samt få informasjon som er nyttig i forbindelse med en verdivurdering. Dette er med på å avverge feilkjøp.

Dersom kjøper ikke gjør tilstrekkelige undersøkelser før en transaksjon finner sted, vil ofte «bordet fange». En kjøper har nemlig, etter kjøpsloven, en plikt til å undersøke salgsobjektet for å beholde de klagemulighetene som ellers vil være til stede:

Kjøpsloven § 20. Kjøperens onde tro, forundersøkelse m m.

- Kjøperen kan ikke gjøre gjeldende som mangel noe han kjente eller måtte kjenne til ved kjøpet.

- Har kjøperen før kjøpet undersøkt tingen eller uten rimelig grunn unnlatt å etterkomme selgerens oppfordring om å undersøke den, kan kjøperen ikke gjøre gjeldende noe som han burde ha oppdaget ved undersøkelsen, med mindre selgeren har handlet grovt aktløst eller for øvrig i strid med redelighet og god tro.

- Reglene foran gjelder tilsvarende når kjøperen før kjøpet er gitt høve til å undersøke en prøve og mangelen angår en egenskap som skulle framgå av prøven.

Det vil si at dersom kjøper unnlater å gjennomføre undersøkelser der selgeren har oppfordret til dette, kan kjøper i utgangspunktet ikke senere gjøre gjeldende mangler som ikke ble avdekket i kjøpsprosessen. Dette gjelder likevel ikke dersom selgeren har handlet grovt aktløst eller for øvrig i strid med redelighet og god tro.

Selger

En selger som gjør seg klar for en due diligence-prosess, vil gjennom prosessen få eventuelle problemer identifisert på et tidlig tidspunkt, og dermed få muligheten til å rette opp dette før kjøper blir involvert.

Av og til vil en gjennomgang avdekke forhold som kan indikere at selskapet er mer verdt enn tidligere antatt. Dette vil i så fall være nyttig informasjon å ha for selger i forkant av salgsprosessen.

En selger vil gjennom en due diligence-prosess også understøtte at kjøper har mottatt all relevant informasjon. Dette hindrer kjøper fra å påstå at eventuelle mangler var ukjent.

Det vil si at en due diligence-prosess kan være en god forsikring mot etterfølgende tvister.

En selger er ikke pliktig til å opplyse kjøper om alle forhold ved virksomheten, men dersom selger holder tilbake vesentlige opplysninger som kjøper burde ha mottatt, vil det normalt innebære et brudd på kjøpsloven § 20 (2).

Konfidensialitetsavtale hindrer misbruk av informasjon

Intensjonsavtale legger premissene frem mot endelig avtale

En intensjonsavtale må tilpasses transaksjonens art og kompleksitet, men kan typisk inneholde følgende elementer:

- Hvem som er parter i avtalen

- Formålet med intensjonsavtalen

- Tidsplan for forhandlingene

- Hovedforpliktelsene det allerede er enighet om

- Premissene for videre forhandlinger

- Hva partene skal bidra med i forhandlingene

- Om partene kan forhandle med andre om det intensjonsavtalen gjelder (om det er eksklusivitet)

- Eventuell plikt partene har til å holde forhandlingene hemmelige (taushetsplikt)

- Hva som skal til for at en av partene kan gå fra avtalen

- Eventuelle forpliktelsene en part skal ha dersom avtalen brytes (tvisteløsningsmekanismer, verneting, erstatning o.l.)

- Eventuelle forpliktelser partene har etter at intensjonsavtalen har opphørt

- Prosessen frem mot en endelig aksjekjøpsavtale, «Share Purchase Agreement» («SPA») på engelsk

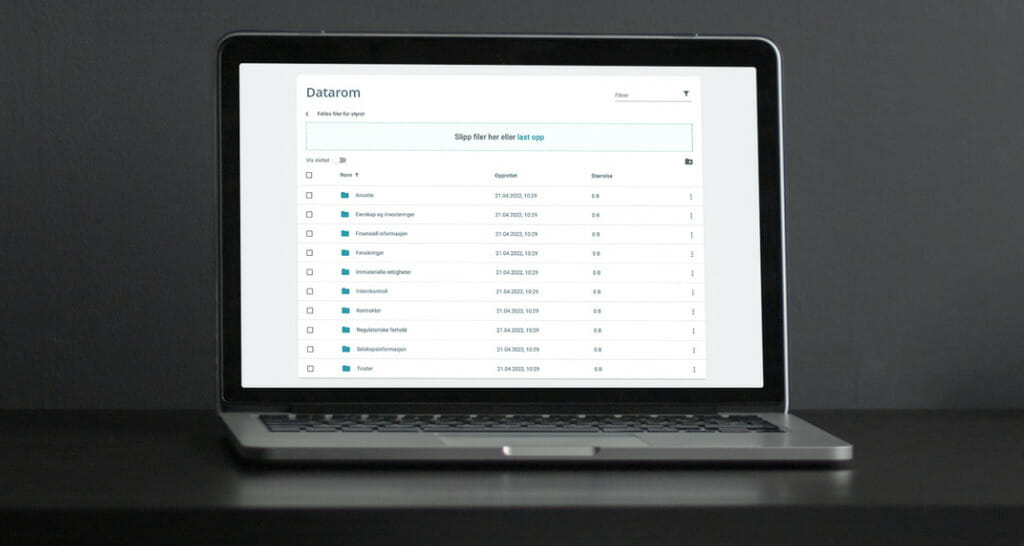

Digitale datarom muliggjør effektiv samhandling

Et digitalt datarom er et samhandlingssystem som gjør det mulig å lagre og dele konfidensielle dokumenter på en sikker og effektiv måte. Et godt datarom lar også partene kommunisere direkte, og administrator kan se hvem som har åpnet de ulike dokumentene. For økt sikkerhet kan dokumenter som lastes ned fra datarommet, vannmerkes. Etter en vellykket due diligence-prosess bør det være mulig å laste ned all informasjon fra datarommet for å bruke den som vedlegg til den endelige avtalen mellom kjøper og selger.

Det er vanlig at selgeren oppretter datarommet og inviterer kjøperen inn som bruker, men i noen tilfeller kan kjøperen eller en rådgiver stå for dette. Dersom en annen part enn selgeren oppretter datarommet, bør partene på forhånd avklare hva som skal skje med dataene når prosessen er over.

SJEKKLISTE

Hva bør sjekkes i en due diligence-prosess?

Hva som bør bli gjennomgått i en due diligence-prosess, vil avhengig av virksomhetens art, dens størrelse og kompleksitet. Men følgende forhold vil ofte kunne være relevant å ta en gjennomgang av i en due diligence-prosess:

Generelt om virksomheten

Ofte vil en due diligence-prosess medføre at selger må fremskaffe generell informasjon om virksomheten. Dette kan være:

- Vedtekter

- Informasjon om styremedlemmer og ledelse

- Fullmaktsforhold

- Protokoller fra styremøter og generalforsamlinger

- Aksjeeierbok

- Eierandel i andre virksomheter

- Aksjonæravtale

- Opsjonsavtaler, tegningsretter, og lignende

- Konvertible lån

- Selskapshistorikk (tidligere fusjoner o.l.)

- Organisasjonskart over juridiske enheter og avdelinger

- Oversikt over produkter og tjenester

- Leieavtaler (husleie)

- Forsikringsavtaler

Finansielle og skattemessige forhold

Kjøperen vil som regel være opptatt av prognose for fremtiden, virksomhetens historiske regnskaper og beregningsmåter. I tillegg vil kjøper ofte ønske innsyn i selskapets skatte- og avgiftsmessige forhold for å kunne identifisere potensielle risikoområder. Relevant informasjon i en finansiell og skattemessig gjennomgang kan være:

- Årsregnskap for de siste årene, og perioderegnskaper for samme periode

- Budsjett og prognoser

- Likviditetsbudsjett

- Beskrivelse av selskapets gjeld/låneavtaler

- Investeringsbudsjett

- Fremtidige kapitalforpliktelser og garantier

- Kundefordringer (aldersfordelt)

- Leasingavtaler

- Skattemeldinger og øvrig relevant informasjon om virksomhetens skatte- og avgiftsforhold, deriblant korrespondanse med revisor og liknings- og avgiftsmyndigheter

Teknologi/IP-rettigheter

En kjøper vil ofte være interessert i både omfanget og kvaliteten på virksomhetens teknologi og immaterielle rettigheter. Her vil følgende forhold kunne være relevant:

- Hvilken teknologi, immaterielle rettigheter, domener, og varemerker virksomheten besitter

- Har selskapet patenter eller pågående patentsøknader

- Hvilken teknologi benyttes, og hvor kritiske er det for virksomheten

- Bruk av andre selskapers teknologi eller kode i egne produkter, og kontroll på lisenser i den forbindelse

Eiendeler

Hvilke eiendeler som virksomheten besitter, er noe kjøper ofte ønsker en oversikt over. I den anledning vil det kunne være behov for en teknisk due diligence, der tilstanden på eiendelene blir gjennomgått. Eiendeler som er relevant å få oversikt over i en due diligence-prosess er blant annet:

- Bygg, leiligheter, tomter, o.l.

- Kjøretøy, maskiner, og inventar

- Varebeholdning (kartlegge ukurans)

- Verdipapirer

Kunder og salg

En kjøper vil ofte være interessert i å forstå virksomhetens kundebase fullt ut, ikke minst for å vite hvilke kunder som står for den største delen av omsetningen. I tillegg vil kjøper også være interessert i ordrereserve og status for nysalget. Informasjon som er være relevant i den anledning kan være:

- Oversikt over de største kundene, og hvilke inntekter som genereres fra hver av dem

- Historisk kundelojalitet, mulighet for mersalg, og resultat fra kundeundersøkelser

- Hvilken kundetapsrate (engelsk: «churn rate») gjelder for selskapet?

- Vil det være noen problemer med å beholde kunder etter oppkjøpet?

- Hvilke salgsvilkår gjelder for eksisterende kunder (kopi av kundeavtalene mv.)?

- Hva forventes det av nye kunder på vei inn (oversikt over tilbud og anbud)?

- Hvordan skaffer virksomheten nye kunder (markedsaktiviteter, salgskanaler, o.l.)?

- Vil et oppkjøp påvirke partner- og forhandlerstruktur?

- Salgsmateriale

Leverandører

Ofte vil en kjøper være interessert i hvilke leverandører virksomheten benytter, og hvilke betingelser som er inngått med disse, og spesielt om det finnes eventuelle eierskifteklausuler som kan bli gjort gjeldende. I den anledning er det relevant å få:

- Oversikt over de mest sentrale leverandørene, og avtalene som er med disse

- Er det inngått historiske fastprisavtaler som binder selskapet med priser som avviker vesentlig fra dagens nivå?

- Om virksomheten har leverandører som er i ferd med å byttes ut

- Oversikt over nye leverandører virksomheten er dialog med

- Om det vil være utfordringer med å beholde leverandørene etter oppkjøpet, for eksempel ved at leverandører har rett til å terminere avtaler ved eierskifte («change of control»-klausuler)

Konkurrenter

Det vil ofte være interessant for en kjøper å vite hva selger vet om konkurransesituasjonen. Derfor vil det være relevant for kjøper å få:

- Oversikt over de aktørene som selger oppfatter som konkurrenter

- En analyse over konkurransesituasjon i de forskjellige segmentene virksomheten har fokus på

- Markedsanalyse med trender og utvikling

Personalsituasjonen og arbeidsmiljø

Kjøper vil ofte være interessert i å få innsyn i både personalsituasjon, godtgjørelsesordninger, arbeidsmiljøet og bedriftskulturen. Informasjon som kan være relevant er:

- Organisasjonskart som viser hvordan personalet er organisert

- CV for ledelsen og nøkkelansatte

- Oversikt over ansettelsesavtaler, samt gjeldende insentivordninger, sluttvederlag, ekstra ferie, ansattegoder, frynsegoder, o.l.

- Rutiner og retningslinjer som omhandler arbeidsforhold og HMS (Helse, miljø og sikkerhet)

- Eventuelle rapporter og informasjon som omfatter arbeidskonflikter, påstander om diskriminering, kulturproblemer o.l.

- Oversikt over nåværende og tidligere sykefravær og permisjoner

- Avtaler med konsulenter og styremedlemmer

Juridiske forhold

En gjennomgang av juridisk forhold er sentralt i en due diligence-prosess. Blant annet vil en kjøper ofte være interessert i å avklare følgende forhold:

- Finnes det historiske, aktive eller latente tvister eller rettssaker?

- Har selskapet kjennskap til øvrige tvistesaker som ikke er bekreftet avsluttet?

- Finnes det krav, pålegg, o.l. fra offentlige myndigheter som må håndteres?

- Har selskapet inngått noen konkurransebegrensende avtaler?

- Opplysninger om brudd på tillatelser eller konsesjoner

- Status for etterlevelse av personvernregelverket (GDPR)

- Har virksomheten de nødvendige tillatelser eller lisenser for å drive virksomheten, og vil et eierskifte kunne påvirke dette?

Særskilt ved eiendomstransaksjoner

Selv om salg av aksjene kan være gunstigst for selger, vil det medføre at kjøper må overta selskapet med alle dets forpliktelser. Det er derfor viktig at kjøperen foretar en selvstendig vurdering av hva det innebærer.

Når det gjelder det juridiske, så er salg av aksjer i et selskap regulert av Kjøpsloven, mens direktesalg av eiendom er underlagt Lov om avhending av fast eiendom. I tillegg har Norges Eiendomsmeglerforbund, og Forum for Næringsmeglere, utarbeidet en «meglerstandard» for kontraktsformulering, som benyttes som utgangspunkt i mange transaksjoner som omfatter kjøp og salg av næringseiendommer. Dette gjelder både ved direktesalg av eiendommen, og salg av aksjene.

Øvrige forhold som kan være spesielt relevante ved eiendomstransaksjoner er:

- Grunnboken: Det er viktig å ta en gjennomgang av grunnboken for å kartlegge eventuelle heftelser og rettigheter knyttet til eiendommen.

- Brukstillatelse: Kontroll på om det foreligger nødvendige tillatelse og ferdigattester på eiendommen, og om eiendommen kan brukes i tråd med disse godkjenningene. Er eiendommen er i tråd med gjeldende byggteknisk forskrift (TEK17)?

- Reguleringer: Kjennskap til gjeldende reguleringsplaner er viktig, da dette kan ha stor betydning for fremtidig utnyttelse av eiendommen.

- Tilstand: Eiendommens tilstand er viktig, spesielt for å få avdekket status for nødvendig vedlikehold. Mangler på områder som brannvern, VVS (varme-, ventilasjons- og sanitærteknikk), strøm, tekniske installasjoner (slik som heis) vil kunne medføre betydelige kostnader.

- Leieavtaler: Det er viktig å få innsikt i vilkår og forpliktelser for eventuelle leieavtaler. I tillegg til å vite om leieavtalene er gjort til under, på eller over dagens markedspris, er det viktig undersøke hevingsklausuler, vedlikeholdsforpliktelser, eierskifteklausuler, mv). Fordeling av fellesutgifter er også et område det er fornuftig å undersøke spesielt.

- Merverdiavgift: Utleie av næringseiendom er i utgangspunktet ikke underlagt merverdiavgift (mva), men utleier vil i slike tilfeller heller ikke kunne trekke fra sin inngående avgift. For utleier kan det derfor være en fordel med frivillig registrering i Merverdiavgiftsregisteret slik at dette endres. Dette vil ikke utgjøre noe forskjell for avgiftspliktige leietakere (som kan trekke fra sin inngående avgift). Håndtering av merverdiavgift ved utleie til virksomheter som både har avgiftspliktig og avgiftsfri virksomhet, er et felt der formelle feil kan få en stor økonomisk betydning.

- Avtaler med nærstående: For eiendommer der det er inngått forvaltningsavtaler med nærstående selskaper, er det fornuftig å se nærmere på disse når det gjelder prising, fullmakter, og de generelle avtalevilkårene.

Sette sammen due diligence-team

«Clean Team» og «Clean Room»

Det er naturlig å kreve at deltakerne i et Clean Team må signere en «Clean Team Agreement», for å regulere prosessen og hvilke forventninger selger og kjøper har til behandlingen og eventuell oppsummering/videreformidling av det konfidensielle materialet som skal gjennomgås.

Det kan også være aktuelt å opprette Clean Team som behandler ulike kompetanseområder, for eksempel at et team går gjennom økonomiske forhold, mens et annet team gjennomgår dokumenter med hensyn på juridiske forhold.

For at et Clean Team skal kunne å utføre sine oppgaver uten at ordinære deltakere i due diligence-prosessen skal få innsyn i de sensitive dokumentene, er det behov for å kunne opprette et eget datarom eller eventuelt et avgrenset område i det vanlige datarommet, der kun representanter for det enkelte Clean Team har tilgang. Et slikt «top secret»-område i datarommet omtales ofte som et «Clean Room».

Gjennomgangen som Clean Teamet foretar, vil vanligvis oppsummeres i en rapport med konklusjoner om relevante funn (samtidig som den sensitive informasjonen ikke videreformidles). Det kan også være relevant å videreformidle dokumenter som etter en gjennomgang bedømmes til å ikke være mer konfidensielle og sensitive enn at de kan inngå i den normale due diligence-prosessen.

Kontaktperson og meddelelser

Begge parter i en due diligence-prosess bør ha et bevisst forhold til hvem som skal stå som kontaktperson og mottaker av meldinger, og hvilke mottakeradresser som skal benyttes. Dette gjelder både løpende spørsmål underveis i prosessen, og formelle/viktige meldinger. I kjøpsloven § 82 står det:

Dersom en part gir melding i samsvar med loven og avsender den på en måte som er forsvarlig etter forholdene, og ikke annet framgår, kan avsenderen gjøre gjeldende at meldingen er gitt i tide selv om det oppstår forsinkelse eller feil under framsendingen eller meldingen ikke når fram til den annen part.

Det vil for eksempel si at dersom det avtales at meldinger skal sendes per e-post, og en viktig melding havner i et spamfilter, er lovens utgangspunkt at mottaker bærer risikoen ved at meldingen ikke er lest.

Hvordan sjekke informasjon i en due diligence-prosess?

Etter at selger har lastet opp informasjon i et datarom, ofte basert på en kravliste fra kjøper, starter selve gjennomgangsprosessen for kjøper og dennes rådgivere.

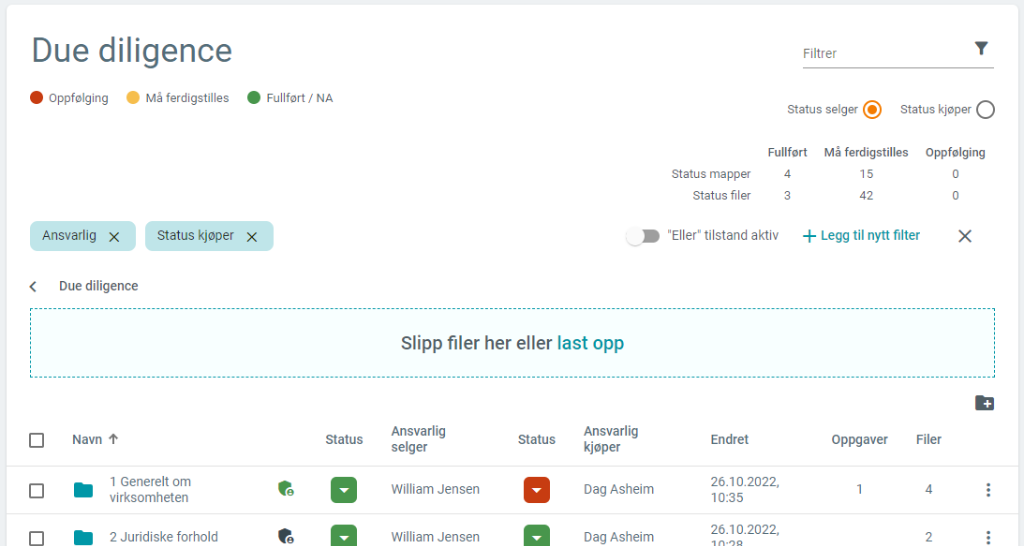

Det finnes en rekke løsninger i markedet for å håndtere en due diligence-prosess. For eksempel benytter en del løsninger et «trafikklyssystem» med fargekoder for å holde kontroll på status på de dokumentene som legges inn i datarommet, der grønn betyr «fullført/godkjent», gul indikerer «i prosess/må ferdigstilles» og rød farge benyttes ved «avvik/til oppfølging» («red flag» på engelsk).

Det fungerer slik at både selger og kjøper setter hver sin status på mapper og filer som er lagt inn i datarommet, der standard farge er gul. Når selger har lastet opp all informasjon i en mappe, settes denne som grønn. Deretter kan kjøper starte gjennomgangen, der godkjente filer og/eller mapper settes til grønn, mens filer som krever videre avklaring, markeres med rødt. Disse må følges opp, ofte med et spørsmål eller kommentar til selger. Løsningene som tilbyr «trafikklyssystem» har som regel funksjonalitet/rapporter, som gir brukerne en enkel og rask oversikt over status på de ulike fargekodene for henholdsvis selger og kjøper.

Ved transaksjoner der det blir lastet opp tusenvis av dokumenter, er det ikke uvanlig at det stilles over hundre spørsmål i løpet av en due diligence-prosess. Dette kan for eksempel være spørsmål relatert til dokumenter som mangler, dokumenter som mangler signatur, eller det er feil dokument som er lagt inn. For å kunne håndtere dette på en effektiv måte, og ha god kontroll på de spørsmål som blir stilt, og de svarene som blir gitt, er det viktig å enes om en felles plattform for å håndtere spørsmål og oppgaver.

Det er en fordel at denne plattformen er integrert i selve datarommet, slik at prosessen kan håndteres effektivt, for eksempel ved at selger kan lage spørsmål/oppgaver direkte fra et dokument, som kan rettes til ansvarlig representant hos kjøper. For å sikre at den ansvarlige vet at det er en ny oppgave som skal håndteres, bør løsningen også inneholde innebygget funksjonalitet for å varsle brukerne, for eksempel via e-post.

I etterkant av en due diligence-prosess, er det viktig at det er funksjonalitet for å laste ned den kommunikasjon som har vært i forbindelse med prosessen, slik at denne kan benyttes som dokumentasjon for ettertiden.

Konsekvenser av en due diligence-prosess

I løpet av en due diligence-prosess vil kjøper kunne avdekke problemer eller andre forhold som endrer premissene som var lagt til grunn i intensjonsavtalen. Hva som avdekkes underveis i prosessen vil påvirke hva som skjer videre.

- Dersom det blir avdekket kritiske forhold i due diligence-gjennomgangen, som partene ikke klarer å løse, vil dette kunne føre til at partene går fra hverandre. I slike tilfeller er det viktig å, på forhånd, ha avklart hvilke forpliktelser som påhviler partene, når det gjelder taushetsplikt og konfidensialitet.

- Resultatet av en due diligence-prosess vil også kunne medføre at prisen justeres i forhold til det som tidligere har ligget til grunn.

- En due diligence-prosess kan føre til at selger må utbedre forhold som er avdekket i prosessen.

- Resultatet kan medføre at selve strukturen på avtalen justeres, for eksempel at deler av virksomheten holdes utenfor transaksjonen.

- En due diligence-gjennomgang kan føre til at kjøper ønsker ytterligere garantier fra selger, for eksempel i forhold til tilstand på enkelte eiendeler.

- Prosessen kan også avdekke at selger må fremskaffe ytterligere informasjon til kjøper.

Etter en due diligence-prosess

Varigheten av en due diligence-prosess avhenger av flere forhold, blant annet transaksjonens og salgsobjektets størrelse og kompleksitet, ønsket grundighet og nedlagt innsats. Erfaring viser at prosessen ofte tar mer tid enn partene ser for seg, i både arbeidstimer og kalendertid.

Etter gjennomgangen utarbeides en rapport som beskriver hva som er gjennomgått og hvilke funn som er gjort. Omfanget av rapporten avhenger av om kjøper ønsker en grundig redegjørelse av resultatene, eller om en kortere «red flag»-rapport er tilstrekkelig.

Dersom partene ønsker å gå videre med transaksjonen, starter forhandlinger om endelig avtale. Har flere potensielle kjøpere deltatt, vil selger ofte be om bindende tilbud. Deretter velger selger hvilken kjøper det ønskes sluttforhandlinger med.

Leverandører av due diligence-datarom

Det finnes flere aktører som leverer datarom for due diligence-prosesser, mange av disse er utenlandske. Orgbrain er en norsk leverandør som har en utviklet en brukervennlig løsning for due diligence, som blant annet har følgende funksjonalitet:

- Enkelt å laste opp mapper og filer ved «drag&drop».

- «Trafikklyssystem» med fargekoder for å holde kontroll på status på de dokumentene som legges inn i datarommet. Trafikklyssystemet skiller mellom henholdsvis selger og kjøper, slik at det er mulig å holde god oversikt over status på begge parter i en transaksjon.

- Mulighet til å tildele en mappe eller fil til ansvarlig person.

- Funksjon for å håndtere spørsmål og svar, herunder opprette spørsmål direkte fra en fil eller mappe

- Mulighet for å gi brukerne ulik tilgang, herunder opprette mapper med begrenset brukertilgang («Clean Room»).

- Mulighet for å se på aktivitetshistorikk på dokumenter.

- Mulighet til å laste ned både mapper, filer og kommunikasjon (spørsmål og svar) i etterkant av due-diligence-prosessen.

- Mulighet til å signere dokumenter elektronisk.

- Innebygget funksjon for å gjennomføre elektroniske møter

- Innebygget løsning for videokonferanse.

- Innebygget chat og meldingstjeneste, slik at brukerne enkelt kan kommunisere.

Ofte stilte spørsmål (FAQ)

En strukturert gjennomgang som bekrefter informasjon, avdekker vesentlige forhold og reduserer risiko for kjøper og selger i en transaksjon.

Før deling av konfidensiell informasjon signeres konfidensialitetsavtale, ofte kalt NDA. Deretter avtales premisser og tidsplan i en intensjonsavtale, på engelsk Letter of Intent, LOI.

Den inngås etter gjennomført gjennomgang og forhandlinger. På engelsk Share Purchase Agreement, SPA, på norsk aksjekjøpsavtale.

Sikker filhåndtering, tydelig tilgangsstyring, status på dokumenter, ansvarstildeling, spørsmål og svar, aktivitetslogger og mulighet for eksport av dokumentasjon.

Selskapsinformasjon, finans og skatt, teknologi og immaterielle rettigheter, eiendeler, kunder og salg, leverandører, konkurranse, HR og arbeidsmiljø, samt juridiske forhold.

Etabler et clean team, reguler prosessen i en egen avtale, og bruk clean room med begrenset tilgang for å skjerme konkurransesensitive dokumenter.

Aksjekjøp betyr at du kjøper selskapet som eier eiendommen, normalt uten dokumentavgift, men du overtar historikk og forpliktelser. Direkte eiendomskjøp betyr at du kjøper selve eiendommen, med tinglysing og dokumentavgift, og et mer avgrenset ansvar. I due diligence vektlegges for eiendom grunnbok, regulering, teknisk tilstand og leieforhold, mens selskapskjøp også omfatter selskapsrett, finans og skatt.

Det utarbeides en rapport, ofte red flag eller fullstendig, før bindende tilbud og sluttforhandlinger om endelig avtale.

Du vil kanskje også like

Disse relaterte artiklene

Emisjon | Kapitalforhøyelse – Slik går du fram

Ny åpenhetslov – krever at styret må avlegge en årlig redegjørelse